블로그 글을 쓰기 전에 이번엔 무슨 주제를 다뤄볼까 늘 고민하는데,

요즘 뉴스를 보면 파산 소식이 진짜 많이 들리더라구!

그래서 오늘은 “미국 기업 파산” 이야기를 해보려고 해.

왜 갑자기 파산 기업이 늘고 있을까?

가장 큰 이유는 결국 돈 때문이야.

빚이 많은 기업들은 이자 부담이 커지니까

결국 버티질 못하고 무너질 수밖에 없지.

실제로 데이터를 보자.

S&P Global에 따르면 코로나 때인 2020년 기업 파산 건수가 638건이었는데,

2024년에는 그보다 더 많은 694건으로 치솟았어!

즉, 지금 상황이 코로나 때보다도 기업들한테 더 버티기 힘들다는 거지.

| 연도 | 기업 파산 신청 수 (S&P Global) | 전체 비즈니스 파산 신청 수 (US Courts) |

|---|---|---|

| 2020 | 638건 | 21,655건 |

| 2023 | 635건 | 18,926건 |

| 2024 | 694건 | 23,107건 |

(출처: S&P Global Market Intelligence, US Courts)

대표적인 사례를 보면,

– “위워크(WeWork)” → 공유오피스 아이콘이었지만 결국 파산.

– “베드배스앤비욘드(Bed Bath & Beyond)” → 미국 대형 생활용품 체인, 결국 문 닫음.

– “옐로우(Yellow Corp)” → 100년 넘은 트럭 운송회사, 물류업계 충격.

– “바이스 미디어(Vice Media)” → 한때 잘 나갔지만 결국 자금난에 무너짐.

업종별로 보면 이유가 더 뚜렷해.

리테일은 온라인 전환에 실패한 기업들이 치명타를 맞았고,

부동산은 오피스 공실률이 20% 넘게 치솟으면서 현금흐름이 막혔어.

운송업은 연료비랑 인건비가 동시에 오르면서 버티기 어려웠지.

그럼 투자자 입장에서 이 뉴스는 어떻게 봐야 할까?

부정적인 면부터 보자면 당연히 불안해.

기업 파산이 늘어난다는 건 경기 둔화 신호니까.

리테일이 무너지면 소비가 줄고,

부동산이 흔들리면 금융시장 전체가 불안해져.

단기적으로는 주가에 부정적인 압력이 들어올 수밖에 없어!

근데 또 긍정적인 면도 있지.

“약한 기업이 무너지면 강한 기업이 더 커진다”

이건 시장의 기본 공식이야.

리테일 붕괴 → 아마존, 코스트코 수혜.

물류 회사 파산 → UPS, FedEx 기회.

부동산 부실 → 블랙스톤 같은 자산운용사 저가 매수.

그리고 여기서 중요한 포인트 하나!

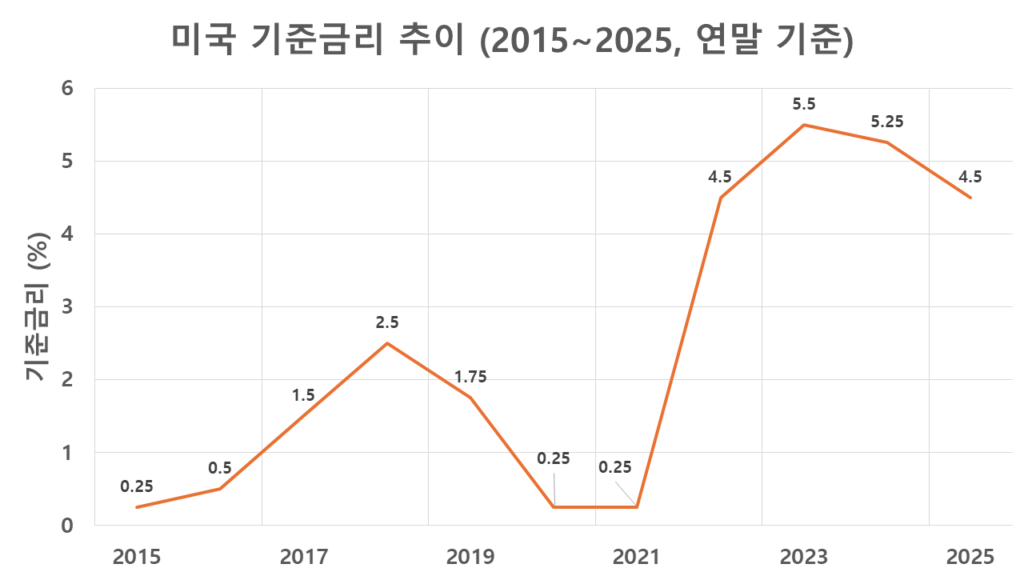

바로 금리야.

코로나 때는 0%대 제로금리였는데,

2023년엔 무려 5.5%까지 치솟았어.

2025년 현재도 4%대 후반이라

여전히 높은 수준이지.

기업들이 이자 부담에 버티기 힘들 수밖에 없는 이유가 여기에 있어.

미국 기준금리 추이 (2015~2025, 연말 기준)

(출처: Federal Reserve, FRED St. Louis Fed, Macrotrends)

그럼 우리는 투자자로서 어떤 전략을 가져가야 할까?

단기적으로는 불확실성이 크니까

방어주·배당주 비중을 늘려서 안정성을 챙기는 게 좋아.

반대로 장기적으로는 이번 위기를 계기로 더 강해질 기업들,

예를 들어 아마존·마이크로소프트 같은 빅테크나 UPS 같은 대형 물류 기업이

좋은 기회가 될 수 있지.

지금 당장은 불안해 보여도,

이런 시기에 자리를 잡는 기업이 다음 사이클을 이끌어.

그걸 미리 보는 눈이 결국 수익으로 이어질 거야..!